Le régime micro BIC est l’un des deux régimes fiscaux adaptés à la location meublée. Selon votre profil et vos revenus, il pourra vous apporter un avantage fiscal plus intéressant que celui du régime réel.

Quelles sont les conditions à respecter pour dépendre de ce régime ? Quels sont les avantages et les inconvénients du micro BIC pour les bailleurs disposant du statut de Loueur Meublé Non Professionnel ? Dans quel cas est-il plus avantageux d’opter pour le régime micro BIC en location meublée plutôt que pour le régime réel d’imposition ? Dans cet article, Manda répond à toutes ces questions et vous aide à choisir le régime fiscal le mieux adapté à votre activité locative.

Qu'est-ce que le régime micro BIC en location meublée ?

Lorsque vous louez un bien et percevez des revenus fonciers, vous êtes imposable. Il est donc nécessaire de bien choisir le régime fiscal qui convient le mieux à votre besoins pour profiter des avantages fiscaux en vigueur. Le régime micro-BIC est un régime fiscal simplifié dédié aux revenus locatifs des locations meublées. Il s’agit d’un régime optionnel, accessible aux propriétaires bailleurs qui respectent les plafonds annuels de recettes locatives :

- 72 600€ pour les locations meublées.

- 176 200€ pour les locations meublées de tourisme et les chambres d'hôtes.

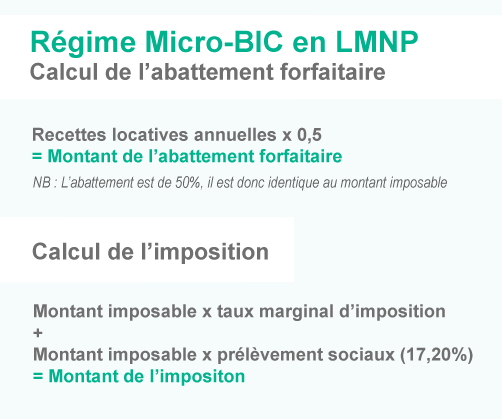

Le micro bic Il fonctionne par abattement forfaitaire de 50% des revenus locatifs annuels des propriétaires bailleurs, et n’inclut pas les charges. À ce forfait s’ajoutent également 17,2% de prélèvements sociaux. Les revenus locatifs sont à déclarer dans la catégorie des « Bénéfices Industriels et Commerciaux ».

Quelles sont les conditions pour bénéficier du régime micro Bic en location meublée ?

1) Les types de locations concernées

Le régime micro BIC location meublée est accessible pour les location à l’année, mais également pour les logements de tourisme et les chambres d’hôtes. La durée du bail n’a pas d’influence sur l’éligibilité à ce régime fiscal. Vous pouvez aussi bien opter pour une location à long terme à titre de résidence principale que pour un bail étudiant de 9 mois, ou encore pour une location saisonnière. Tous les propriétaires-bailleurs de ces biens meublés peuvent accéder au régime fiscal micro BIC, à condition de respecter les conditions que nous allons détailler dans la suite de cet article.

2) Les conditions du micro BIC appliqué statut LMNP

Comme nous l’avons vu au début de cet article, la première condition à respecter pour bénéficier du régime micro BIC est le plafond de recettes locatives annuelles (72 600€ pour les locations meublées et 176 200€ pour les locations meublées de tourisme et les chambres d’hôtes). Votre déclaration fiscale se fera à l’aide du formulaire Cerfa 2042 C-PRO.

Vous devez également prendre en compte les conditions du statut LMNP. Votre logement devra être loué pendant au moins 9 ans, dans le respect des critères de décence de la location meublée. De plus, votre activité de bailleur ne doit pas faire l’objet d’une inscription au Registre du Commerce et des Sociétés. Enfin, vous devez respecter l’une des conditions suivantes au sujet de vos revenus locatifs :

- Avoir une activité de bailleur qui représente moins de 50% de vos revenus globaux (activité secondaire).

- Ne pas dépasser le plafond annuel de recettes locatives de 23 000€.

Bon à savoir : si vous respectez les plafonds de recettes locatives, vous dépendrez automatiquement du régime fiscal micro BIC. Aucune démarche administrative n’est alors nécessaire. En revanche, si vous dépassez ces plafonds ou si vous effectuez une demande auprès du centre des impôts des entreprises, vous dépendrez alors du régime réel.

De même, si vos revenus fonciers viennent à dépasser 50% de vos revenus globaux, ils deviennent votre principale source de revenus. De ce fait, votre statut fiscal deviendra celui de Loueur Meublé Professionnel (LMP).

Avantages fiscaux du régime micro BIC en LMNP

Un abattement forfaitaire de 50%

Le régime fiscal micro BIC ne permet pas de déduire les charges (taxe foncière, intérêts d’emprunt…). Pour pallier cela, il accorde aux bailleurs un abattement forfaitaire de 50%. De ce fait, l’imposition s’applique seulement sur la moitié des recettes locatives.

Exemple :

Votre activité de location en LMNP vous permet de générer 12 000€ de recettes locatives par an, et votre taux marginal d’imposition est de 30%.

Vous serez imposable sur 50% de vos 12 000€, à savoir 6000€.

Vous appliquez ensuite votre taux marginal d’imposition de 30%, ainsi que les prélèvements sociaux de 17,2% à ces 6000€. Votre imposition au régime micro BIC sera alors de 2832€.

Une exonération d’impôt pour certains biens

Le régime fiscal micro BIC en location meublée permet parfois de bénéficier d’une exonération d’impôt. C’est notamment le cas si vous décidez de louer une partie de votre résidence principale. Vous devrez cependant respecter l’une de ces deux conditions :

- La partie louée ne constitue pas la résidence principale de vos locataires, comme c’est le cas pour les chambres d’hôtes. De plus, vos recettes locatives sont inférieures à 760€ par an.

- La partie louée constitue la résidence principale de vos locataires. Le montant du loyer doit alors être considéré comme raisonnable, selon un plafond fixé par l’administration. À la fin de l’année 2022, ils étaient fixés à 192€/mois en Île-de-France et à 142€/mois sur le reste du territoire.

Une déclaration fiscale simplifiée

La simplicité du régime micro BIC représente l’un de ces principaux avantages. En effet, il ne nécessite quasiment aucun calcul ni démarche administrative. Il vous suffit de déclarer le montant de vos recettes locatives via le formulaire 2042 C-PRO. L’abattement forfaitaire de 50% et le calcul de votre imposition sont ensuite effectués par l’administration fiscale.

Si vous optez pour ce régime, vous devrez uniquement tenir un livre d’achat et de recettes, dans lequel figureront vos charges, ainsi que les loyers perçus. Vous n’aurez donc pas besoin de payer les services d’un expert-comptable ce qui permet d’améliorer votre rentabilité.

Inconvénients du régime micro BIC en LMNP

Certaines charges locatives non déductibles

L’inconvénient principal du régime micro BIC en location meublée est qu’il ne permet pas de déduire les charges. Celles-ci sont comprises dans le plafond de revenus locatifs que nous avons cité précédemment.

Le régime réel permet au contraire de déduire toutes les charges, telles que :

- Frais de notaire et honoraires d’agence

- Charges de copropriété et d’assurance

- Taxes (foncière, habitation, CFE…)

- Honoraires de l’agence de gestion locative

- Abonnements et consommation intégrés au loyer (facture téléphonique, abonnement internet…)

- Frais liés à l’activité LMNP

- Frais de procédure de litige avec un locataire et de provisions pour risques

Des recettes locatives plafonnées

Les recettes locatives annuelles ne peuvent pas dépasser les 72 600€ pour la location meublée classique et 176 200€ pour la location de tourisme et les chambres d’hôtes. Ces plafonds représentent donc un inconvénient pour les propriétaires qui génèrent de hauts revenus grâce à leur activité de location, mais qui souhaitent conserver la simplicité de gestion offerte par le régime micro BIC.

Comment choisir entre micro bic et régime réel pour la location meublée ?

Comme nous l’avons vu précédemment, le régime micro BIC se caractérise par son système forfaitaire et par sa facilité de gestion. Il ne nécessite quasiment aucune démarche administrative ou comptable.

Opter pour le régime réel impose au contraire une gestion plus complexe. Il vous faudra tenir plusieurs tableaux d’amortissements, un compte de résultat, un bilan comptable, ainsi qu’un FCE. La déclaration annuelle se fait quant à elle via le formulaire n°2031 et des tableaux annexes. Enfin, vous devrez reporter le résultat sur le formulaire 2042 C PRO. Vous l’aurez compris, ce régime nécessite de faire appel à un expert-comptable.

→ Tableau récap des deux régimes fiscaux

Dans la plupart des cas, le régime réel sera le plus avantageux pour les Loueurs Meublés Non Professionnels. Les avantages fiscaux sont en effet plus nombreux. Cependant, dans trois cas particuliers, le régime micro BIC en location meublée s’avère préférable.

Le régime micro BIC peut notamment vous convenir si vous louez un bien à très haut rendement (plus de 10% par exemple), et que vos charges sont faibles. Ce régime sera également adapté si vous possédez un bien qui ne nécessite pas de gros travaux. Enfin, si vous êtes propriétaire depuis plus de 30 ans, on peut estimer que vous avez déjà eu le temps d’amortir la valeur de votre logement. Le régime réel n’est donc pas forcément à privilégier.

En revanche, si vos charges sont importantes (plus de 50% des loyers annuels), le régime réel sera certainement la meilleure option.

Investir en LMNP : comment choisir le bien idéal ?

Les biens immobiliers éligibles au statut LMNP

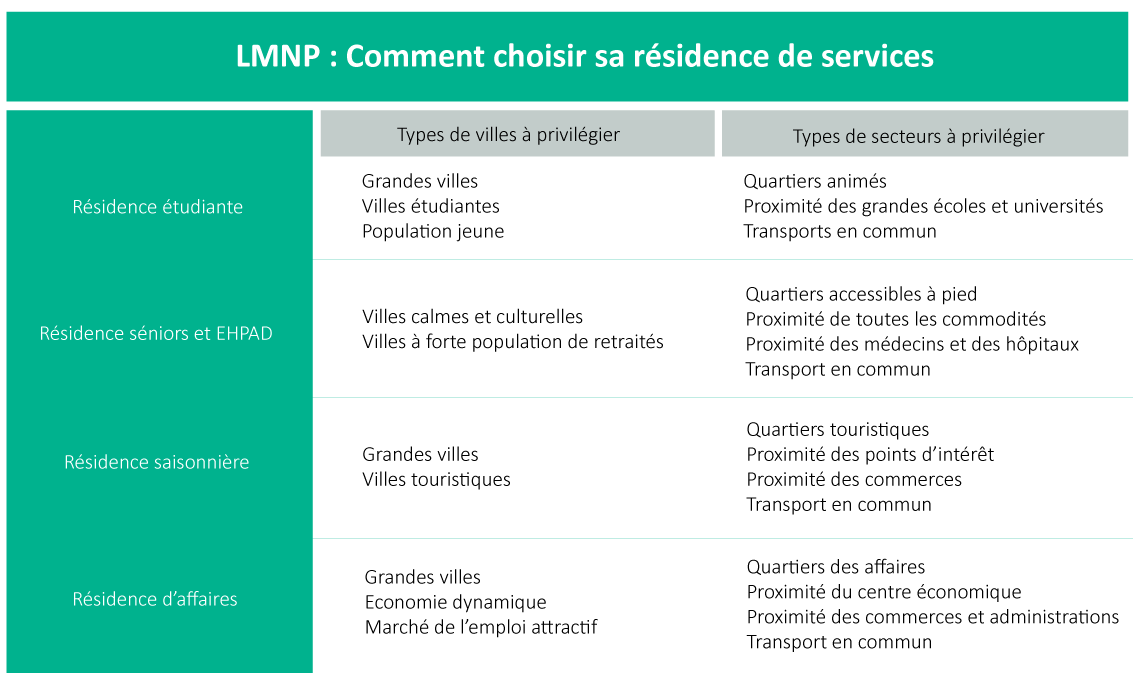

La plupart des investissements en LMNP concernent les résidences de services. Il peut s’agir de résidences étudiantes, d’affaires, saisonnières, séniors, ou encore d’EHPAD.

BON À SAVOIR : Vous avez également la possibilité d’investir dans un bien immobilier classique et de le louer avec le statut LMNP, tant que vous respectez les conditions du dispositif.

Les critères pour choisir un bien immobilier en LMNP

Le type de résidence et la localisation

La première étape pour réussir son investissement locatif en LMNP est de choisir la bonne résidence et le bon emplacement. Certaines villes et certains quartiers s’adaptent mieux aux étudiants, aux séniors, ou encore aux touristes. Tout dépendra de votre cible de locataire.

→ LMNP : comment choisir sa résidence de services

Les services que propose la résidence sont également à prendre en compte. Plus ceux-ci seront complets et qualitatifs, plus la demande locative potentielle sera importante (exemples : salle de sport, conciergerie, laverie, salle multimédia…).

La taille du bien

Les petites surfaces comme les studios et les T2 sont les biens les plus demandés en location meublée. Ils s’adaptent en effet à la plupart des locataires : étudiants, retraités et voyageurs d’affaires. Si vous optez pour une location saisonnière à destination des touristes, vous pouvez cependant miser sur une surface plus vaste, afin de cibler les groupes de vacanciers et les familles.

La société de gestion locative

Confier la gestion de votre bien à des professionnels présente plusieurs avantages notables, tels que :

- La tranquillité d’esprit

- Des assurances

- Des revenus locatifs assurés

Les services proposés et les tarifs peuvent varier en fonction des agences locatives. C’est pour cela qu’il est primordial de comparer plusieurs offres, afin de choisir l’agence la plus compétente et la plus rentable.

L’offre de gestion de Manda vous permet notamment de bénéficier de services performants et de faire plus de 60% d’économie par rapport à une agence de quartier.

Le rendement

Le rendement locatif potentiel sera évidemment un critère déterminant pour votre investissement en LMNP. Celui-ci se calcule en fonction du montant du loyer, par rapport au coût d’acquisition du logement.

Manda met à votre disposition un simulateur qui vous permettra d’estimer rapidement la rentabilité de votre investissement.

Les erreurs à éviter lors d’un investissement LMNP

Voici les erreurs principales à éviter lorsque vous investissez en LMNP :

- Investir dans une ville qui ne correspond pas à votre cible de locataire

- Investir dans une ville où la demande locative est faible

- Acquérir un bien trop grand

- Ne pas anticiper les risques liés à l’investissement locatif en LMNP (loyers impayés, dégradations, litiges…)

- Acheter sur un coup de tête sans étudier sérieusement la rentabilité locative du bien

- Choisir une agence locative par défaut ou uniquement sur un critère de proximité

FAQ régime micro BIC en location meublée

Puis-je combiner le régime micro BIC et le régime réel si je loue plusieurs biens immobiliers ?

Non. Ces deux régimes ne peuvent pas être combinés. Si vous dépendez du régime micro BIC, celui-ci s’applique pour la location meublée de tous vos biens.

Le statut LMNP est-il cumulable avec d’autres dispositifs fiscaux ?

Le statut LMNP était cumulable avec la loi Censi-Bouvard jusqu’à la fin de l’année 2022. Cette loi n’a cependant pas été prolongée par la loi Finance 2023.

Le régime micro BIC est-il accessible pour une location meublée professionnelle ?

Oui. En tant que loueur meublé professionnel (LMP), vous pouvez également opter pour le régime micro BIC.

Quelle est la différence entre régime micro-foncier et régime micro BIC en location meublée ?

Si vous pratiquez la location meublée sans faire de demande pour obtenir le statut LMNP, vous dépensez alors du régime micro foncier. Celui-ci applique un abattement forfaitaire de 30% et concerne les revenus fonciers. Le régime micro BIC s’applique quant à lui aux revenus industriels et commerciaux, avec un abattement de 50%.

Le régime Micro BIC est idéal pour les propriétaires bailleurs qui génèrent un haut rendement locatif avec des charges faibles, et/ou qui n’ont plus besoin d’amortir leur bien. Sa simplicité de gestion et de déclaration en fait un atout majeur pour allier fiscalité immobilière avantageuse et tranquillité d’esprit.

Avez-vous besoin de conseils et renseignements supplémentaires sur votre activité de bailleur ? Manda est le leader de la gestion locative en ligne. Nous mettons le meilleur de la technologie et de l'humain au service des propriétaires bailleurs.